【研究报告内容摘要】

公司为国内床垫行业龙头,金字塔式品牌阵营,满足差异化客群需求,以床垫为切入口进入软体家具行业。于2017年底收购意大利高端沙发品牌“M&D”,完善品牌矩阵。丰富SKU为顾客打造一站式软体家具购物体验。

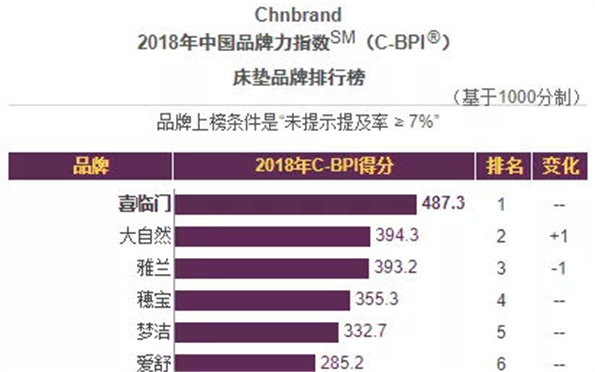

行业层面:渗透率+集中度双提升,床垫行业龙头存在做大基因。1)渗透率提升:2016年我国床垫保有量仅3.37亿张(潜在需求量超过5.3亿张),目前渗透率仅60%(VS发达国家90%);2)集中度提升:床垫为相对自动化、标准化生产的产品,消费者品牌认知度逐步上升,行业集中度提升是必然趋势。我国规模以上床垫企业市占率不到30%,VS美国CR3超过60%还有很大的提升空间,龙头借助品牌力和渠道力,份额持续提升可期。

收入:内销自有品牌提速增长,2015-2017年增速为22%/63%/67%,主要原因得益于:1)渠道:增量扩张+存量改善,快速加密下沉中:2017年年末门店数量达1450家,净增加420家门店,超过过去六年开店总数,18年公司预计新开800家门店(Q1已完成200家),渠道拓展大幅加快。2)营销:借助线下落地活动,营销针对性强。近两年,公司借助卖场活动事件性营销,异业联盟、相互带单等,收效显著,举办多项大型活动在212个城市落地,邀请了93位明星助阵宣传。3)品牌:深入人心,打造品牌高端形象。入选CCTV国家品牌计划,打造专注床垫的龙头品牌形象,将长期保障公司收入端的稳健增长。4)管理:狼性文化重塑公司管理,激发经营潜能。董事长亲自掌舵,部门内部与经销商引入PK文化,扶优扶强计划,百万级加盟商已超过200名,渠道质量持续优化。

盈利:内销自有品牌业务2017年扭亏为盈(净利率3%);展望未来,盈利能力有望继续改善。1)毛利率:16-17年TDI和钢材价格波动上行,两项占成本40%-50%拖累毛利率2.3pct。2018年起原材料价格有回落趋势,迎来盈利拐点。2)费用率:公司由营销驱动向品牌驱动,长期来看随着规模优势发挥,销售费用率有望稳步回落,提高盈利水平。

渠道力+品牌力发挥,促进自主品牌主业收入提速,盈利拐点有望显现;内外部利益绑定长期信心十足,上调评级至买入!自主品牌建设成效初显,收入增长明显提速:吸引强大加盟商入驻,开店加速渠道拓展;沙发业务循序渐进,渠道相互协同渗透,依托M&D完善中高端产品梯度;海内外客群持续拓展,代工及酒店工程业务增长稳健;家居整体板块收入有望继续维持高增长;伴随原材料价格回落,与规模效应显现,公司净利率亦有望回升。大股东大比例持股+员工持股(13.85元),供应商与加盟商持股(18.43元),2017年落地股权激励计划,长效授予促进团队凝聚力。我们维持公司2018-2020年的盈利预测EPS为0.98元、1.31元,1.71元(YoY分别为36%/35%/30%),目前股价(20.10元/股)对应PE分别为21倍、15倍和12倍,若自主品牌收入增长超预期,或原材料显著回落带来利润弹性,盈利预测有进一步上调空间。给予目标价27.31元(对应2018年估值28倍),上调评级至买入!

风险提示:自主品牌门店拓展不达预期,原材料价格波动。